認識風險才能安穩的獲利

在投資的第二步驟後半段,我們提到了擬定計畫能幫助我們認識風險,這件事是第二步驟最重要的部分,但礙於篇幅無法詳細的說明,但由於風險是投資相當重要的一部分,所以在進入投資的第三步驟前,讓我們先花點時間來探討風險這件事。

"投資一定有風險,基金投資有賺有賠,申購前應詳閱公開說明書"

曾接觸過基金投資的人,肯定都聽過理財專員說過這句話,就算從未購買過基金,相信也從廣告裡聽過不少次。雖然這句話卸責的意味大過於為投資人設想的體貼,但有一點卻說的相當正確,那就是投資一定有風險,即便是公認最安全的定存,也可能因為銀行倒閉而使本金受損,更別提行情起伏甚大的股市 (台股一天可能的波動約20%,即漲停跟跌停的差距),投資人需要承受的風險有多大了。雖然我們都很清楚投資有風險,卻很少有人認真探討過風險這件事,也很少有人願意"正視"風險及"面對"風險,殊不知風險其實左右了我們的投資結果,而且我們也無法以定量的方式來替風險本身定義 (也就是以數字來表示風險有多高),最麻煩的是,只有當風險出現時,我們才會知道風險原來真的存在。即便如此,為了能夠實現"長期獲利"這個目標,我們仍然必須學習如何控制風險,盡量正確地預估風險並接受它。由於價值投資是我投資的中心思想,所以這篇將採用霍華馬克斯在投資最重要的事所宣揚的觀念,並以我自己的經驗及解讀來為風險定義。雖然我個人的操作模式很隨興 (不論是基本面、技術面或籌碼面,我都會在個人的能力範圍內使用它們)也很無趣 (這個部落格都是老生常談,且沒有明確的選股方式),但我相當重視投資紀律,所以對於風險的定義趨向保守且嚴謹,對多數人來說可能過於嚴苛,但這是我避免虧損必做的功課之一,提供參考。

投資最大的風險是買的"太貴"

基本上,價格是非常主觀的,相同的價格有人認為貴,卻也有人認為便宜,就算認為便宜,也不一定就真的要用這個價格買進 (就像我認為32元的居易很便宜,但我不會用32元的價格買進)。但有一件事情肯定大多數的人都會認同且無法忍受,那就是用歷史高點的價位買進個股。除了作空的交易者之外,相信很少有投資人會希望股價在自己買進後開始下跌,因為多數人買進的理由都是因為看好"未來"的股價會更高,而不是因為公司未來的獲利會更好 (如果你是用股價現值作為自己的投資報酬率依據,那麼你就是前者,千萬別欺騙自己)。既然如此,避免買貴就是我們必須要嚴格執行的紀律。

如同馬克斯所說:成功投資不是因為買到好東西,而是因為東西買的好。這句話明確地點出了價值投資的精隨,就像價值投資的迷思一文裡提到的,價值投資是以獲取價差為目的的一個學門,要做的事情相當簡單 (但要做到卻異常困難),就是買進價值被低估的標的,並且在價格趨近價值時賣出獲利。所以說,價值投資最困難的地方就在於如何"正確"地評估價值,因為這決定了投資的最終結果,但由於我們很難準確地評估公司正確的價值,總是會不自覺被自己的情緒干擾,而不知不覺放大了公司"未來"的成長率或衰退率,而將買進價位訂得太高,最終買到太貴的標的,而無法忍受後續的風吹草動。為了解決這個問題,安全邊際的存在就相當重要:藉由下調預估的價格來避免因樂觀而高估的價值,藉此消除人為的錯誤 (誤判價值)及不可知的風險 (本篇的重點),即便我們因為"過度樂觀"而高估價值,安全邊際也能有效地讓樂觀趨向"正常",不至於讓我們買的太貴。因為,當我們不幸用過高的價格買進一檔完美的標的時,即便事先已作好了充足的研究,也有了相當的信心,但是一旦情況不如自己預期時,過高的持有成本就會慢慢消磨自己的耐心 (如果在這時候再出現帳面虧損就更難熬了),這時候,再完美的標的都無法為自己帶來獲利,更有可能為自己帶來虧損,因為抱不抱的住持股都還是未知數,又如何能愜意地等待公司未來的表現呢。所以,千萬別忽視安全邊際,最低限度,它能幫助我們用"正常"的價格買進被我們"高估"的公司,正所謂買的好不如買的巧,買的巧不如買的便宜。

舉居易來說,最近一季的匯損及營收下滑看起來是個很明顯的風險,因為這"可能"會讓我們虧損,那麼我們應該要如何控制風險呢?最好的方法當然是用便宜的價格買進 (依然是安全邊際的概念),假設我們在2016/04/07用32元買進居易,那麼2017年第一季的匯損及營收下滑對我們來說就是很大的風險,因為居易現在的表現明顯比我們當初買進時要差上許多,而且股價也跟我們的成本差不多,在這個時間點買進的人,確實很難不擔心受怕。但如果我們是在2012/01/02用16元買進呢?姑且不論這段時間的現金股利收入,光從營收表現來看,2017年上半年的營收較去年同期衰退了14%,光看這數據確實相當嚴重,但把時間拉長來看,2017年上半年的營收仍然比2012年同期還要成長30%,對我們來說,目前的營收下滑就不會是件令人無法忍受的壞消息,這就是所謂可以控制的風險。

當然,能夠買到一間持續成長的公司勢必令人開心,但我們要知道一件事情,那就是很少有公司能夠持續不斷地成長,即便長期來看公司是成長的,在這個成長的過程裡,有些時候勢必還是會發生衰退情形,但這不表示公司不好。可是,如果我們買的太貴,就很有可能無法忍受這段調整期,所以說,便宜的價格能夠為我們減少許多不必要的風險,但前提當然是我們要對標的夠瞭解,而不是任何的雞蛋水餃股都是好標的,千萬不要誤會買的便宜這句話的意思。

不問價格就無法判斷是好投資還是壞投資-霍華馬克斯

風險就是產生虧損的各種原因

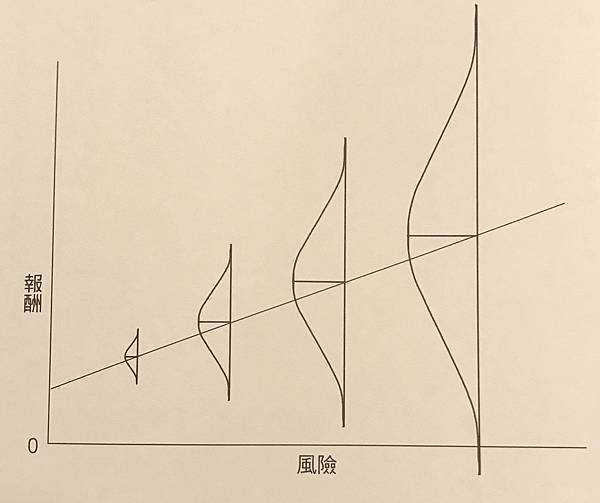

所謂的風險正是可能造成虧損的原因,因為風險隱含著不可確定性 (也就是可能發生但不一定會發生),所以很多人習慣將風險跟報酬率擺在一起討論,總覺得報酬率越高所要承擔的風險勢必越大,雖然這句話並不是完全沒道理,但還是講得不夠完全,因為這句話只點出了"預期"報酬率的波動性 (圖一),卻完全沒提到風險本身以及風險的定義,我們就連風險長的是圓還是扁也不曉得。而馬克斯的這張圖 (圖二)更能點出風險跟報酬率之間的關係,圖二告訴我們:風險跟報酬率之間的關係並不是絕對,而是呈現常態性的分佈,也就是說,當我們暴露在相同的風險下,有可能得到非常棒的獲利,但也有可能會虧損 (這個論點比波動性更貼近現實)。

圖一:風險與報酬的關係

圖二:風險與報酬分布的關係

到目前為止,我們仍然只探討了風險跟報酬率之間的關係,卻還是沒有提到風險到底是什麼,以及要如何控制風險。其實答案就在這一段落的標題及這篇文章的開頭,風險指的就是會讓我們虧損的各種情況,而要想控制風險就得先瞭解有哪些情況會讓我們虧損,並且事先擬定好遇到風險時的對策。至於要說到哪些情況會讓我們產生虧損,那可是講個三天三夜也講不完呢,最好玩的是風險在不同人之間還會有不同的定義,有些對我們來說是風險的情況,卻是其他人獲利的機會,相反地,有些人認為是風險的情況,卻能為我們帶來獲利 (想想葛拉漢跟李佛摩的投資模式應該能有所體會)。聽起來很繞口對吧?但就是因為這樣,投資才無法成為教科書的內容,市場才會成為這樣危險的場所。所以這個部落格才會一再地提到"自己":認識自己、自己作決策以及撰寫專屬自己的投資計畫書等,因為每個人的個性跟背景都不同,對於帳面虧損的忍受性當然也不同,所以就連風險評估也必須得量身訂做才行。

雖然說要定義實際上並不存在的風險是件難事,而且對於風險的體會也會因為個人的經驗不同,而有不一樣的感受。但我們也不必因此感到失望,即使我們的投資經驗再少,也可以藉由他人的經驗來幫助我們成長,而不必真的親身去經歷 (指的就是虧損沒錯)。像是歷史能幫助我們認識整體市場的風險,或是藉由專家們的經驗及分析來瞭解個股的風險,將這些取之不竭的虧損經驗納入我們的風險名單中,並進一步為它們分門別類,替這些風險區分等級,最後再依照"自己"的投資模式,替每項風險想好因應之道。

依照發生的機率,風險大致可分成五種類型:

已知:已有明確時程或預期時程,且一定會發生的事件

未知:沒有明確的證據顯示事件一定會發生

能避免:該事件發生時,能預期可能產生的結果

難以避免:該事件發生時,無法預期最終結果

無法預測:歷史從未發生,且無法想像的事件

各舉例一種整體市場的風險,以及個股的風險 (括號)

已知但能避免:升息、縮表 (匯損)

已知卻難以避免:總統大選 (競爭者發表新產品)

未知但能避免:衍生性金融商品 (經營者過世)

未知且難以避免:戰爭 (被搶單)

無法預測:外星人入侵

控制風險最重要的就是千萬別因為發生的機率很低就認為絕對不會發生。

另外,除了市場及個股的變化是風險之外,別忘了我們自己本身也是投資的風險之一,因為絕大多數讓我們虧損的情況,其實都是我們自己惹的禍,像是價格買的太貴就是因為我們對於未來太過樂觀、過早實現獲利或捨不得停損、或是看到市場歡欣鼓舞甚至哀鴻遍野時也緊跟著湊一腳,深怕自己與別人不同會被嘲笑似的,諸如此類,因為自己而導致虧損的情況其實不比市場或個股的風險少,甚至可能更多,但我們往往很容易忽略自己可能犯下的錯誤,所以在投資的決策上常常很喜歡仰賴他人,但相信別人的決策其實也是風險的一種。

最重要的不是預測未來,而是認識到未來無法預測但可以先做好準備-霍華馬克斯

在這個多頭時代 (2009年迄今),獲利是件稀鬆平常的事情,也因此鮮少有人會留意風險一詞,雖然大家都將巴菲特的名言掛在嘴邊,卻很少有人願意真的去實踐,但其實這不難想像,如果每個人都能輕易做到股神建議的事,那麼股神就不會是股神了。因為投資一直都是一件違背人心的事,獲利最豐厚的那群人往往都是市場的先驅者,他們擁有絕佳的判斷力及想像力,能在他人尚未注意到以前 (或沒有勇氣買進)先進場卡位,但由於他們做的事跟普羅大眾不同,即便擁有絕佳的報酬,卻常常被誤認為是因為背負著很大的風險,所以才能獲得很高的報酬。雖然確實有不少賭徒混在這些專家裡頭,但我們要知道一件事情,就是這些專家們因為相當認識風險 (知道什麼情況會讓自己虧損),所以才能持續不斷地從市場上獲利,才能熬過市場的風吹草動。所以,雖然我們無法像專家們一樣獲利豐厚,最低限度也要學會認識風險,降低自己虧損的機會。

成功的投資人能用最低的風險獲取一樣的報酬,

普通的投資人是用一樣的風險獲取最大的報酬。

留言列表

留言列表